Project Europese Unie

Door: Johannes Vervloed en George Möller

De afspraken vastgelegd in het Stabiliteits- en Groeipact (SGP) en in de overeenkomst van Maastricht, die ten grondslag liggen aan het ontstaan van de Euro, zijn verlaten. Naast gebrek aan budgetdiscipline is de verslaving aan lage rente de oorzaak dat de overheidsschulden in sommige lidstaten van de Europese Unie sterk op lopen. De ECB is in een fuik gezwommen. Ooit zal de inflatie weer aantrekken en dan zal de ECB monetair moeten verkrappen. De keuze is dan het bestrijden van geldontwaarding of het voorkomen van een financiële crisis. Wat zijn oplossingen? Nederland moet er over nadenken.

Project Europese Unie (EU).

De EU is voor Nederland heel belangrijk met name voor die grensoverschrijdende thema’s waar wij als klein land internationaal weinig in de melk te brokkelen hebben. De EU is relevant daar waar wij gezamenlijk betere resultaten kunnen realiseren dan als individueel land. Lidstaten kunnen elkaar stimuleren en motiveren. Maar de EU als project verkeert ook in zwaar weer. In sommige Europese lidstaten staat de democratische rechtsorde onder druk en in vele landen komt de hervormingsagenda niet van de grond. Van de ambities die de EU in 2000 heeft vastgelegd in de strategie van Lissabon (de EU moest de meest concurrerende economie van de wereld worden) is niet veel meer over. Integendeel, in plaats van naar innovatie gaat er relatief veel EU-geld naar de oude economie. Bij de allocatie van de EU-gemeenschapsgelden domineren de gevestigde belangen en liggen nepotisme en corruptie op de loer. EU-economieën divergeren, terwijl convergentie juist een basisvoorwaarde was voor de introductie van de euro. En afspraken om de overheidsfinanciën op orde te houden, worden categorisch geschonden. Dit alles kan maar tot één conclusie leiden: we koersen in de EU af op een existentiële crisis die zich manifesteert in de gedaante van een schuldencrisis.

Deze crisis kan op twee manieren worden geconsumeerd. Europese landen kunnen niet meer aan hun verplichtingen voldoen en stappen uit de euro – en dit zal het einde betekenen van de gemeenschappelijke munt. Of het euroblok gaat de rekening gezamenlijk dragen. Doe je als land niet mee, dan krijg jij de schuld van de crisis. Het eerste is dramatisch en het tweede, de schulden kwijtschelden, lost niets op. Het is symptoombestrijding. Het onderliggende probleem (gebrek aan convergentie) blijft bestaan. Dus: wat gaan we doen?

Nederland kan maar beter nu over dit dilemma gaan nadenken voordat het moeilijke keuzes moet maken. Hoe kunnen we met dit perspectief omgaan en hoe moeten we onze belangen veiligstellen als het onverhoopt toch mis gaat?

Nederland zal zich in de EU op twee zaken moeten concentreren. Ter behoud van de Unie moeten de structurele tekortkomingen worden geadresseerd en ter bescherming van Nederland moet gekeken worden tot waar we de Europese reis willen meemaken: de lijn in het zand.

Het EU-herstelplan

Het EU-herstelplan staat haaks op de afspraken rondom gezonde overheidsfinanciering en had er in de huidige vorm nooit mogen komen. Nu het er eenmaal is, dient er in ieder geval voor gezorgd te worden dat het bijdraagt aan de noodzakelijk herstructurering in de hoge-schulden-lidstaten, de nieuwe economie stimuleert en de convergentie tussen de lidstaten bevordert. M.a.w. een bijdrage levert aan de uit het zicht geraakte strategie van Lissabon. Mede dankzij de inbreng van de landen die bestempeld werden als ‘de zuinigen’ is het afdwingen van herstructurering – hopelijk leidend tot convergentie – ook mogelijk geworden.

Het is goed dat de EU-solidariteit toont in tijden van crisis maar het toont ook de zwakke kant van de Europese Unie. Omdat zij financieel te verzwakt zijn kunnen sommige EU-lidstaten, de noodzakelijke investeringen niet alleen meer opbrengen. Voorts lijkt het er op dat bereidheid om een hervormingsagenda uit te voeren afhankelijk is van druk vanuit de lidstaten die het herstelfonds financieren.

De structuur en haar tekortkomingen en suggesties voor oplossingen.

In dit document wordt aan aantal belangrijke fouten in de structuur rondom de Euro en Europa benoemd en oplossingen aangegeven.

Governance: De basis van het handelen van de EU dient subsidiariteit te zijn. Landen zijn gelijkwaardig maar ook individueel verantwoordelijk. Verantwoordelijkheid houdt in het herstel van de naleving van de afspraken uit het Stabiliteits- en Groeipact (SGP), ondermeer door toezicht op de naleving daarvan onafhankelijk te positioneren. Junker suggereerde dat het te hoge Franse begrotingstekort met de mantel der liefde bedekt wordt ‘omdat het om Frankrijk gaat. Het recente Franse voorstel om de begrotingsregels van het SGP los te laten past in dat beeld maar toont tegelijkertijd een gebrek aan verantwoordelijkheid. Governance moet ook voorkomen dat tekortlanden die in de meerderheid zijn kunnen beschikken over de portemonnee van overschotlanden. Verbeterde governance houdt verder in een veel duidelijkere afbakening van taken en bevoegdheden die Europees worden uitgevoerd en welke daarentegen toebehoren aan de natiestaten. Verbeterde governance houdt ook in dat uitkeringen uit EU-fondsen aan natiestaten verstrekt worden tegen voorwaarden die dienstbaar zijn aan de EU groei- en innovatie agenda en dat er een onafhankelijk mechanisme is voor een toetsing van de bestedingen op doelmatigheid vooraf en achteraf. (Schäuble/pandemic funds)

Convergentie: Herstel het plan voor het realiseren van convergentie van de EU-economieën en stof de Lissabon agenda af. De neiging van landen om elke EU-steun aan te wenden ter bescherming van gevestigde belangen moet zwaar worden ontmoedigd. (Mag er (indirect) nog Europese steun gaan naar Alitalia? (100% eigendom van de Italiaanse republiek)). Van behoud en bescherming van gevestigde belangen naar duurzame groei. Het EU-herstelplan is een poging om dit deficit te herstellen maar het komt laat, wordt verkeerd gefinancierd (met giften i.p.v. leningen), is (te) groot en heeft een niet geringe kans te ontsporen. Het herstelplan kiest voor de nieuwe economie, maar dwingt géén keuzes af om de oude economie af te schalen. Voorts laat het plan (te) veel ruimte voor nationale invulling. Hogesnelheidslijn in Zuid-Italië en fietspaden in Vlaanderen. Er moet ernstig gewaakt worden voor risico’s van overbesteding, corruptie en misallocatie van middelen. Ook ligt gebrek aan projectbeheer op de loer. Een halve hogesnelheidslijn is geen hogesnelheidslijn. Ook moet het duidelijk zijn dat het herstelfonds een herstelfonds is, eenmalige om de negatieve effecten van de coronapandemie te neutraliseren. Het mag geen begin zijn van een permanent hoofdelijk om te slaan herstelfonds, een Next Generation EU, zoals het door de Europese Commissie in hun federaal enthousiasme al is omgedoopt. Dat ontneemt landen de noodzaak om eigen verantwoordelijkheid te nemen voor herstel en verbetering van concurrentiekracht.

Transferunie neen. Eigen verantwoordelijkheid noodzaakt om een einde te maken aan de zichtbare, onzichtbare en structurele overdracht van vermogen. De EU is géén transferunie. Op de lange zal daar in de overschotlanden grote weerstand tegen ontstaan en kan op termijn zorgen voor sterke anti Europese sentimenten. Hou de ECB aan haar mandaat en voorkom missiedrift. Herzie de afspraken binnen de ECB die het verrekenen van vorderingen tussen de onderlinge Nationale Centrale Banken (NCB) niet toestaat. Geen gemeenschappelijke Europese Unie schuld; niet met Eurobonds noch door de EU direct te laten lenen op de kapitaalmarkt. Dat sluit niet uit dat steun beschikbaar moet zijn voor lidstaten die hulp nodig hebben en die buiten hun eigen schuld om in de problemen zijn gekomen. Maar gebruik daarvoor de huidige instellingen en programma’s.

Stresstesten voor overheden. Volgens de bancaire kapitaalregels is de overheidschuld risicoloos en dat terwijl overheidschulden momenteel onbeheersbaar zijn geworden. Vele EU-lidstaten voldoen al lang niet meer aan de regels van het SGP. Zorg voor een geleidelijke terugkeer naar de basisafspraken. In eerste instantie door een houdbaarheidsanalyse uit te voeren door landen te onderwerpen aan stresstesten – net zoals de ECB dat doet voor banken. Dwing op basis van de uitkomst van die stresstesten hervormingen af. Zorg er voor dat schulden van EU-lidstaten die worden aangehouden door banken een solvabiliteitsbeslag hebben die overeenkomt met het herstructureringsrisico van de betreffende overheid. (Italië heeft een solvabiliteit van 0%, terwijl de commerciële ratingbureaus haar risico beoordelen als nagenoeg junkbonds). Bestrijd de dodelijke omhelzing tussen overheden en nationale banken (doomloop).

Marktwerking terug. Marktwerking kan een rol spelen in de zachte landing. Met marktwerking komt de waardering terug voor risico van de diverse schulduitgevende instellingen. Dat is een instrument dat discipline kan terugbrengen o.m. in de overheidsfinanciën. De markt kan een heilzame rol spelen in een steeds verder verpolitiseerde wereld. Aan het einde van het tijdperk Berlusconi ontbrak het de Italiaanse senatoren aan moed om de premier naar huis te sturen. De markt dwong dat vertrek af. Het was ook de markt die in 2021 president Erdogan deed inzien dat zijn economische en fiscale beleid was vastgelopen en hem ertoe bracht om zijn incompetente schoonzoon te ontslaan.

ECB en de verborgen transfer-unie

Toch een transferunie.

Bij de introductie van de euro is afgesproken dat de monetaire unie géén transferunie mag zijn. Hoewel het misschien niet direct zichtbaar is, is de transferunie al realiteit. Onze politiek focust op de beperking van onze jaarlijkse afdrachten aan Brussel. Het gevaar schuilt echter veel meer in de lopende programma’s en de aansprakelijkheden die we op de lange termijn aangaan. Niet de directe cash verplichtingen maar de indirecte verplichtingen in de vorm van (zichtbare en onzichtbare) garanties. Als we op de huidige weg doorgaan, worden Nederland en haar belastingbetalers in de toekomst geconfronteerd met sterk oplopende aanspraken. Zo’n rekening kan de binnenlandse politiek destabiliseren. Zo staat een deel van die pijn al op de balans van de ECB en is daarmee de facto al gemutualiseerd.

Als oplossing voor de EU-schuldenproblematiek zijn Eurobonds voorgesteld; obligaties die voor de gezamenlijke rekening van de lidstaten worden uitgegeven. Die zouden alles moeten oplossen, zodat we weer verder kunnen. Maar verder waarmee? Voorstanders van Eurobonds wijzen op solidariteit. Maar de uitgifte van Eurobonds is allesbehalve een daad van gemeenschapszin. Lidstaten nemen op die manier verplichtingen van andere landen over zonder enige controle op het ontstaan en beheer ervan. Ofwel: landen gaan andere lidstaten opzadelen met hun eigen wanorde. Voor Italië en Frankrijk is het verbinden van voorwaarden aan gezamenlijke financieringen onbespreekbaar. Maar voor elkaars verplichtingen opkomen stimuleert onverantwoord gedrag. Je hoeft immers je eigen rekening niet meer te betalen. Anders gezegd: als de uitgaven toch hoofdelijk worden omgeslagen, dan bestel je nog een biertje.

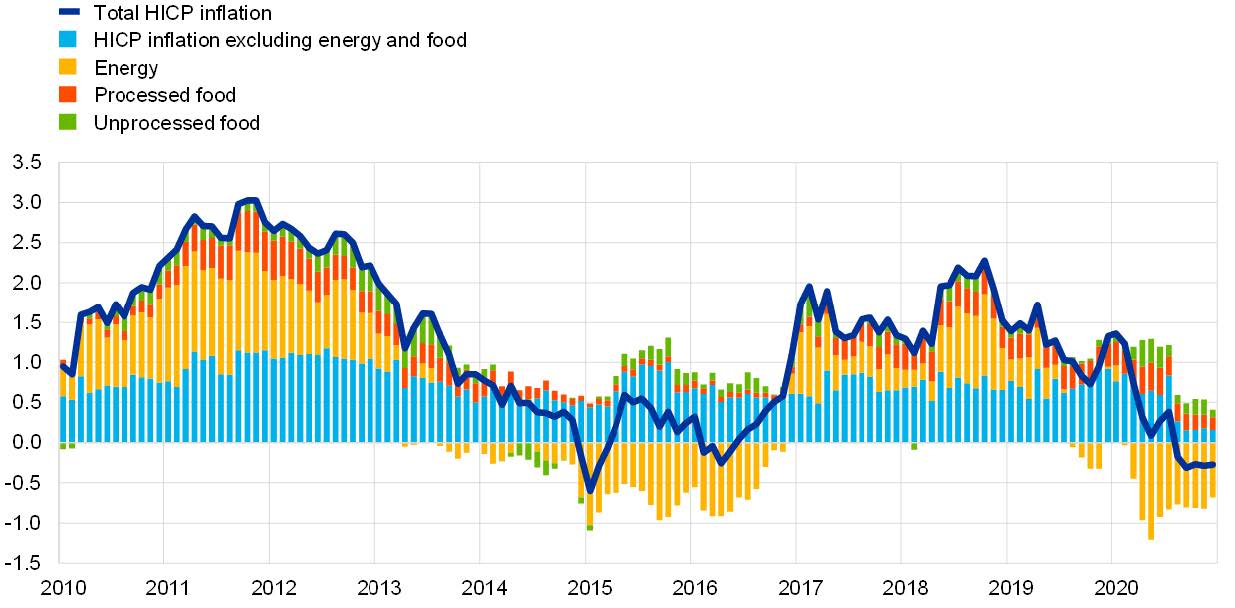

Transfer via inflatie

Het primaire mandaat van de ECB is prijsstabiliteit en dat is geoperationaliseerd door de doelstelling de inflatie dichtbij maar onder 2% te houden. Te ver onder 2% maar boven 0% wordt kennelijk als een probleem gezien. De wens op lichte inflatie is ingegeven door de angst voor deflatie en stagnatie. Maar prijsdaling kan ook een teken van efficiëntie zijn. Mijn Ipad is volgend jaar wellicht goedkoper en mijn elektrische auto ook, maar voor mij geen reden tot uitstel van aanschaf. Door lichte inflatie niet alleen toe te staan maar zelfs af te straffen met negatieve rente komen vermogenstransfers opgang. Een rente die systematisch meer dan 1.5 % onder de inflatie ligt veroorzaakt lineair een vermogenstransfer van (meer dan)15 % over 10 jaar. En dan hebben we de uitspraak van Olli Rehn, voorzitter van de Centrale Bank van Finland en lid van de ECB interest rate setting Council. Hij stelt dat het geen kwaad kan de inflatie wat op te laten lopen. Dit is niet alleen spelen met het mandaat maar ook met vuur.

Verrekeningen uit het lood… de kerfstok.

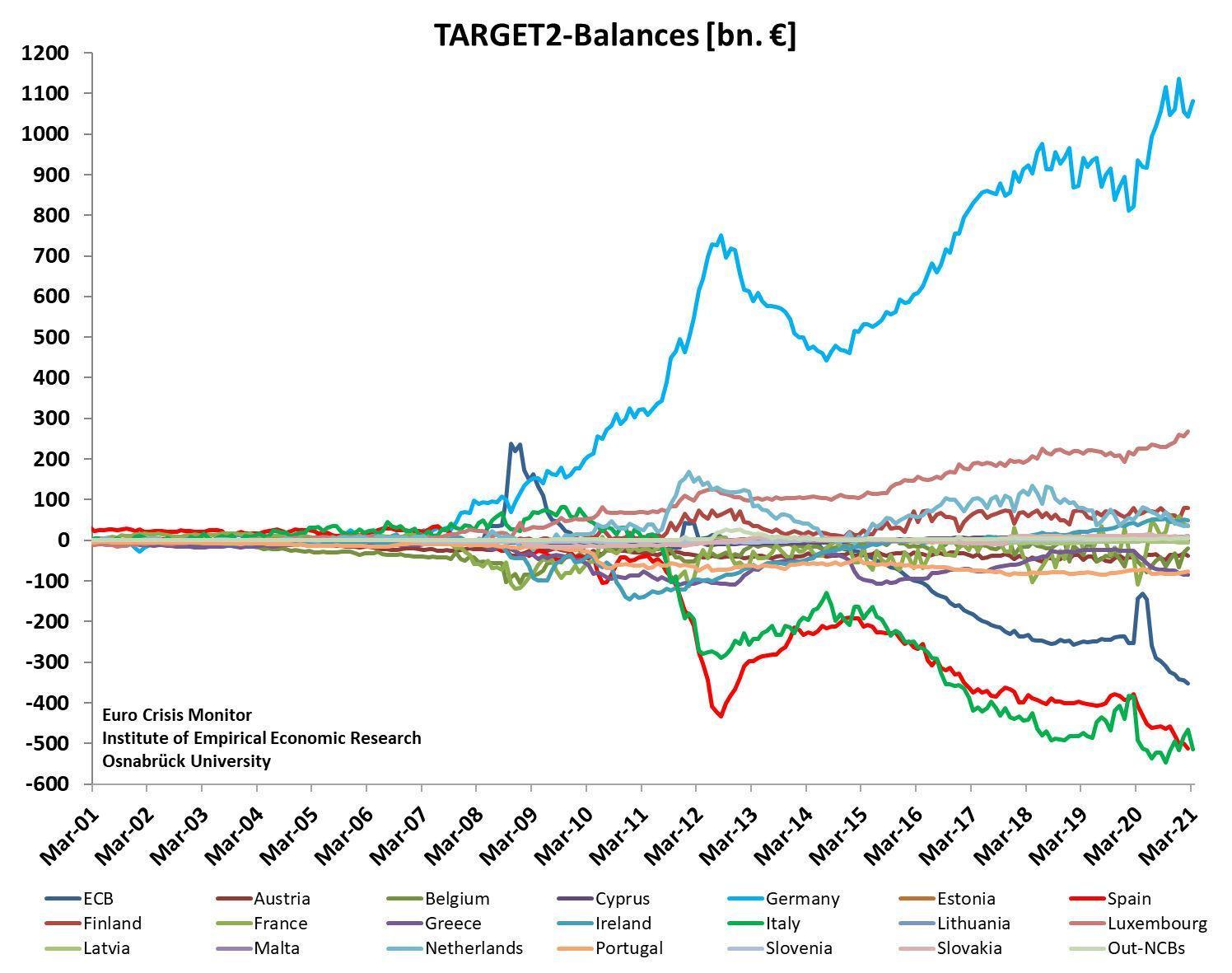

Onder leiding van de ECB is er een systeem gecreëerd voor verrekeningen van alle betalingen tussen de nationale centrale banken (NCB’s) in het eurogebied. Ook een aantal centrale banken buiten het eurogebied is aangesloten. Dit systeem heet Target maar zou eigenlijk kerfstok moeten heten. Voor landen die deel uitmaken van de eurozone worden in- en uitgaande betalingen tegen elkaar gesaldeerd. Tot zover logisch. Wat overblijft zijn de netto betalingsverplichtingen. De (netto) betalingsverplichtingen tussen NCB’s in het eurogebied worden niet verrekend, maar als verplichtingen en vorderingen bijgeschreven. Voor centrale banken buiten het eurogebied worden die bedragen wél verrekend. Deze onderlinge eurosaldi – Target-saldi – lopen gestaag op. Het zijn bedragen die voortvloeien uit handelsoverschotten of (netto) kapitaalmarkttransacties (kapitaalvlucht) tussen ingezetenen van eurolanden en transacties die voortvloeien uit het opkoopprogramma van de ECB in het kader van QE. Het zijn allemaal bronnen van onevenwichtigheid. Voor dit soort vorderingen van overschotlanden op tekortlanden bestaat geen verrekeningsverplichting. Het is aannemelijk dat deze vorderingen ook in de toekomst zullen toenemen. Zo heeft Duitsland al meer dan €1biljoen (=€1 triljoen in UK-terminologie) op Target te vorderen. Vorderingen die zo groot zijn dat in redelijkheid mag worden aangenomen dat deze nooit meer worden gehonoreerd. Maar ze worden ook niet afgeschreven.

Politici en monetaire autoriteiten (brief MvF aan kamer dd 19/1/2018) noemen dit boekhoudkundige saldi die niet worden verrekend en die (volgens de minister) niet de schulden weerspiegelen tussen eurolanden onderling.

Wat zijn het dan? Wél erkent de minister dat als een land uit de euro stapt dit land haar verplichtingen jegens de ECB volledig moet vereffenen en dat uiteindelijk de verliezen neerslaan bij de in de eurozone overgebleven NCB’s. Niet bepaald consequent.

Het systeem van niet verrekenen is door haar omvang niet alleen meer dienstbaar aan de euro – maar erger nog -, het is een zelfstandige bron van onevenwichtigheid geworden. Het Target-systeem is daarmee geen oplossing, maar onderdeel van het probleem.

Aan de huidige genereuze regeling moet een einde komen op straffe van een systeemcrisis. Dat kan alleen met intelligente maatregelen die goed gedoceerd zijn. Maar een zachte landing is noodzakelijk. In de Verenigde Staten bestaat er wel een jaarlijkse verrekeningsplicht voor bij het Fed-systeem aangesloten centrale banken (al werkt het systeem daar anders). Met het oplopen van deze saldi wordt een vertrek uit de euro steeds moeilijker en de neiging om structurele onevenwichtigheden maar te laten voortbestaan derhalve groter. Italië zou bij haar vertrek € 500 miljard moeten bijpassen. Met zulke bedragen komt er ontegenzeggelijk politieke druk om deze schulden dan maar te slikken. Maar wie moet slikken? Dat Italië dit bedrag zou aflossen als het uit de eurozone stapt is een sprookje.

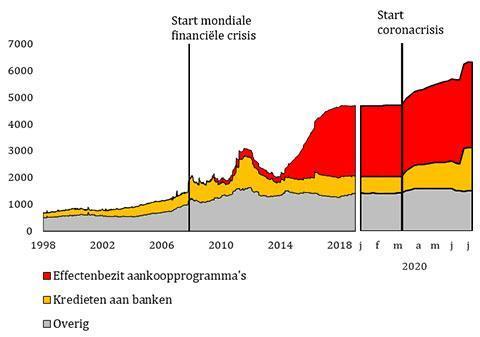

Naast de publicatie van de Targetsaldi publiceert de ECB wekelijks een financiële staat, waarbij alle NCB’s van het Eurogebied worden geconsolideerd i.e. Eurosysteem balance sheet. Ook hier moet de stormbal worden gehesen.

Bijgaand zijn deze gegevens in een grafiek weergegeven. Heel zichtbaar zijn de oplopende saldi van de gezamenlijke financiële verplichtingen.

Deze oplopende saldi komen met name door het aankoopprogramma van de ECB in het kader van QE en pandemie hulp (PEPP). Momenteel heeft deze balans nu een omvang van € 7.5 biljoen en is groeiende. Dit is exclusief de bedragen die door de Europese Unie worden verstrekt onder haar eigen pandemie programma.

Maar nu komt het………deze saldi zijn exclusief de Target saldi. Voor het opstellen van de geconsolideerde cijfers van het Eurosysteem, consolideert de ECB voor het gemak alle Targetsaldi. Met die consolidatie verdwijnen die Target saldi in het Eurosysteem. Dat is wel heel vreemd, want de centrale banken in het eurogebied zijn zelfstandige entiteiten die je niet zomaar mag consolideren. Daarvoor ontbreekt een juridische basis. De conclusie is dat in de sterk oplopende balanscijfers van de gezamenlijke NCB’s van het Eurosysteem de Targetsaldi zitten verscholen. Indien de oplopende Targetsaldi worden opgenomen voor haar echte waarde, zal een veel steilere groeilijn van financiële vorderingen en verplichtingen zichtbaar worden.)

Momenteel is het balanstotaal ECB €7.5 biljoen

Momenteel Federal reserve $ 7.9 biljoen (€ 6.58 b)

Nederland, let op uw saeck

De huidige ontwikkelingen in de Europese Unie leggen een zware hypotheek op de toekomst. De voordelen van de EU zijn groot, maar de hypotheeklasten ook. In ieder geval mogen we niet naïef zijn over de uitdagingen die voor ons liggen. Dat begint met het bespreekbaar maken en onder ogen zien van de problemen. Daarna hebben we een agenda nodig en een visie op wat de EU moet doen en juist moet laten.

We moeten ons tegelijkertijd voorbereiden op een ‘worst case’ scenario. We moeten voorkomen dat we worden meegesleurd. Het is dus zaak om te kijken of ons nationale compartiment waterdicht is als het EU-schip water maakt. Vreemd? Niet echt. Voor het bankwezen hebben we na de crisis van 2008 resolutiewetgeving opgetuigd met precies dat oogmerk. Het voorkomen van de besmetting van de maatschappij als gevolg van een bancaire deconfiture. Ons pleidooi is dat we hetzelfde doen voor overheden.

Als een door overheden veroorzaakte financiële crisis zich aandient, kan het tij ook voor Nederland niet meer worden gekeerd. Daarom ligt er een schone taak voor politici en bankiers. Nu dus, niet pas als het fout gaat. Als wij in de EU moeten opdraaien voor andermans schulden, dan zal dat op veel binnenlands onbegrip en weerstand stuiten. Het staat immers haaks op het prudente beheer van onze landsportemonnee. Dat zal niet zonder politieke gevolgen blijven. In bijvoorbeeld Duitsland kan dat gemakkelijk leiden tot politieke instabiliteit; in Nederland ook. Het eindresultaat is desillusie. De Europese Unie in de achteruit.

Met ‘Nederland let op uw Saeck’ willen we zeggen: we moeten als land heel bewust een positieve toekomst van de EU en onze rol daarin schetsen, zodat we niet bij elke onderhandeling van ijsschots naar ijsschots hoeven te springen. Nederland moet de genoemde tekortkomingen in EU verband structureel adresseren, maar ook ideeën hebben over het noodscenario. In dat noodscenario moet Nederland bereid zijn om af te zien van verdere Europese integratie. Dit is een zwaar middel, maar alleen met zware middelen kunnen we veranderingen afdwingen die niet alleen kunnen voorkomen dat het Project Europese Unie ontspoort, maar ook dat Nederland (verder) wordt meegesleurd.

Synopsis

Maastricht en Lissabon. Herstel naleving regels SGP en zet opnieuw in voor het realiseren van economische convergentie volgens de Lissabon agenda.

- Toekomst en niet verleden. Richt de inzet van Europese middelen op toekomstige groei en niet op behoud van het verleden. (Minder landbouw en meer innovatie en educatie)

- EU en ECB governance. Herzie de bestuursstructuur in de EU. Zorg er voor dat toezicht op naleving meer onafhankelijk wordt gestructureerd. Zorg ervoor dat belangen van overschotlanden die in de minderheid zijn niet worden overrulled door het dictaat van de tekortlanden. Dit houdt een mechanisme in ter bescherming van minderheidsposities en het voorkomen van belangenconflicten. (Draghi en Italië) Stuur beter op doelmatigheid van middelen. ECB, houd je aan je primaire mandaat.

- Financiële stabiliteit. Financiële stabiliteit verlangt beheersing van overheidsfinanciën. Onderwerp overheden aan stresstesten, net zoals dit gebeurt bij het bankwezen en trek conclusies uit uitkomsten. Laat marktwerking weer toe bij de beprijzing van overheidsschuldpapier. Introduceer solvabiliteitsbeslag voor overheidspapier in de handen van commerciële banken en maak de mate van beslag afhankelijk van de kredietrisico’s.

- Zachte landing ECB saldi. Beheers en bouw in een volgende fase de grote financieringsverhoudingen af die zijn ontstaan in het ECB settlementsysteem Target. Er is behoefte aan een zachte landing en geen reis naar Mars.

- Lijn in het zand. Als er nieuwe stappen worden gezet op het gebied van het delen van financiële verplichtingen zoals het gebruik van Eurobonds moet Nederland haar beurt voorbij laten gaan.

Johannes Vervloed

Oud diplomaat

George Möller

vml CEO Robeco Groep

COO Euronext nv

george.a.moller@gmail.com

Den Haag/ Bergen (nh) 13 mei 2021